Кредитный рынок в Беларуси сильно вырос за последнее десятилетие. Трудно найти человека, который никогда не брал заём в банке. Александр Сотников, директор национальной платёжной системы БЕЛКАРТ рассказал, как развивался кредитный рынок в Беларуси и когда же стоит брать кредит.

Как выглядит кредитный рынок в Беларуси?

Так исторически сложилось, что карточный рынок Республики Беларусь, как и большинства постсоветских стран, развивался по не совсем стандартному пути. Сами платежные карты, как элемент финансовой инфраструктуры появились 60 лет назад именно в виде кредитных карточек, и долгое время кредитные карты были единственным элементом карточного портфеля подавляющего большинства банковских учреждений.

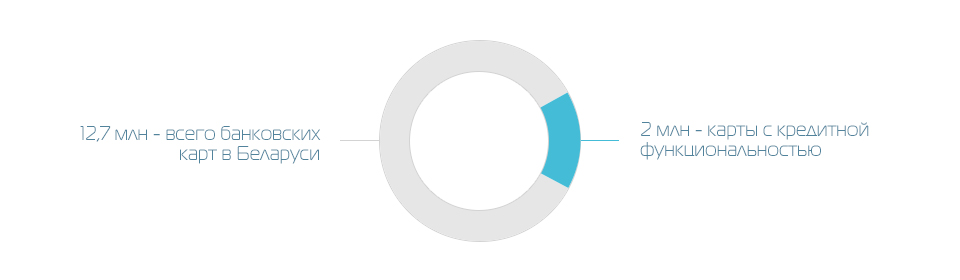

Первые дебетовые карты появились намного позже, в 70-х годах. Во времена СССР и сразу после его распада кредитные отношения между банками и физическими лицами были развиты слабо. Поэтому первые платежные карты в Беларуси были дебетовыми и выдавались держателям в рамках реализации зарплатных проектов. И до сих пор на карточном рынке страны преобладают именно дебетовые карты. На 01.10.2014 из 12,7 млн. карт, находящихся в обращении в Беларуси, только 0,4 млн. (или чуть более 3%) карт являются кредитными по методологии Национального банка. При этом следует сказать, что к кредитным картам, зачастую не относят так называемые овердрафтные карты, что в моем понимании, абсолютно не верно. Овердрафт – это всего лишь одна из форм краткосрочного кредитования. Более того, в ряде банков кредитные карты являются по своей экономической и бухгалтерской сути овердрафтными. Количество овердрафтных карт в Беларуси значительно выше количества кредитных карт – их на начало ноября в стране более 1,65 млн. штук (около 13%). То есть в стране в настоящее время более 2 млн. карт с кредитной функциональностью, а это более 16% эмиссионного портфеля банковской системы.

Как работает кредитная карта?

Классической кредитной картой является револьверная карта. Суть данного продукта проста – по мере погашения задолженности лимит карты восстанавливается на сумму погашения, при этом по истечении срока действия карты клиенту автоматически выпускается и доставляется новая кредитная карта с перенесенным на нее лимитом и задолженностью.

Таким образом, клиент единожды вступив на стезю пользования кредитной картой, привязан к банку очень плотно.

При этом банк может управлять лимитами, самостоятельно увеличивая или уменьшая оные по мере анализа поведения клиента. Клиент может по собственной инициативе изменить действующие лимиты, если его отношения с банком позволяют ему произвести такую процедуру. Исходя из данного описания, можно с уверенностью сказать о том, что далеко не все белорусские карточки с кредитной функциональностью являются классической кредитной картой.

Как кредитуют белорусские банки?

Кредитный карточный сегмент в своем развитии претерпел несколько спадов и падений. Первым пиком и последовавшим за ним спадом можно смело назвать эмиссию кредитных карт в иностранной валюте 2009 году. В то время наиболее активным игроком кредитного карточного рынка являлся, по моему мнению, Приорбанк и он же, соответственно, больше остальных пострадал от запрета кредитования физических лиц в иностранной валюте. После этого рынок переориентировался на кредитование в иностранной валюте и вполне себе адекватно развивался до 2014 года, когда было принято решение о запрете кредитования без справки о доходах. Данное решение сильнее всего ударило по POS-кредитованию и, конечно же, по кредитованию карточному, особенно в сегменте неперсонифицированных карт. По понятным причинам слабо обеспеченные кредиты без справки о доходах давали банкам максимальную маржу на кредитном сегменте рынка.

Сейчас банки пересматривают свои бизнес-процессы, трансформируют свои продукты и репозиционируют свое место и свои действия на рынке кредитования населения в целом и на кредитно-карточном рынке, в частности. При этом многие банки, такие как МТБанк, концептуально положили карточные технологии и продукты в базис развития своего кредитного портфеля.

Кредитные карты рассматриваются банками как значительно более современную форму кредитования по сравнению с кредитованием наличными деньгами, которая позволяет использовать дистанционные каналы продаж, минимизирует операционные издержки, позволяет оценивать и изучать поведенческие стереотипы клиентов и, что, по моему мнению, не менее важно – оперативно преобразовывать и выводить на рынок обновленные продукты.

Особенности белорусского кредитования

Вопрос кредитования физических лиц во многом философский, он во многом зависит и от менталитета народа, хотя я очень не люблю это слово – сейчас на менталитет повесили всех собак: по делу и не по делу.

Исторически белорусский народ получил более-менее свободный доступ к кредитным ресурсам сравнительно недавно. Традиционные белорусские банки долгое время наращивали свои кредитные портфели за счет традиционных банковских кредитных продуктов: кредиты наличными, безналичные кредиты на конкретный товар и услугу, кредитование недвижимости. С приходом иностранного, особенно российского и украинского капитала в белорусский банковский сектор, на рынке появились специализированные розничные банковские учреждения, основным продуктом которых является кредит физическому лицу. Так банки и стали активно развивать POS-кредитование, автокредитование и кредитные карты.

К счастью, наше население, особенно люди среднего и старшего возраста всегда достаточно скептически относились к кредитованию.

Поэтому волна простых в получении, но дорогих в обслуживании кредитов захлестнула, в первую очередь, сравнительно молодую часть нашего общества. Им доступность денег в любом месте и в любое время, а именно такими преимуществами обладает кредитная карта, попросту «снесла крышу». Люди стали покупать в кредит все и вся, не сильно задумываясь о последствиях.

Лично я негативно отношусь к закредитованности физических лиц. Это не значит, что у меня нет кредитов, но все мои кредиты подкреплены реальными ликвидными активами и на самый крайний случай я смогу их в относительно экстренном порядке закрыть и рассчитаться с банком. Подавляющее большинство моих кредитов взято для решения вопросов с недвижимостью. И, пожалуй, недвижимость, может быть еще автомобили – это единственные цели, для которых я бы рекомендовал рассматривать кредиты в качестве источников финансирования для наших граждан.

Когда стоит брать кредит?

У нас в стране очень низкая норма накопления.

Мы практически не умеем сберегать, но стали достаточно интенсивно пользоваться кредитами.

Понятно, что кредитования физических лиц повышает их покупательскую способность, стимулирует внутренний спрос, с этим никто не спорит, но, тем не менее, финансовая грамотность населения у нас пока еще не на самом высоком уровне, банки научились продавать кредиты лучше, чем депозиты. Да и экономическая ситуация не всегда способствует накоплению, но формирование образа кредита как источника для любой спонтанной необдуманной покупки все больше и больше толкает нас в бездну общества потребления, из которой будет очень сложно выбраться. Безусловно, кто-то думает иначе, но я остаюсь при своем мнении.

Кредиты нужны для решения таких серьезных жизненных задач как приобретение недвижимости, в подавляющем большинстве иных случаев – кредиты «от лукавого». Такой доступностью кредитов мы развращаем самих себя.

Потенциал кредитов

Безусловно, потенциал роста у кредитного сегмента рынка банковских платежных карт присутствует. На данном этапе, после рестрикционных нововведений Национального банка оценить его довольно-таки сложно, но банки уже подстроились под новые правила, почистили базы своих клиентов и, я думаю, готовы к дальнейшему росту своих кредитных портфелей. Другое дело, что темпы роста в ближайшее время вряд ли будут большими.

Материал подготовила Ксения Тарасевич

В 2024 году интернет-маркетинг становится все более сложным и многогранным, и встреча с человеком, который не только глубоко понимает эту сферу, но и умеет делиться …

Скорость развития рекламных технологий в сотни раз выше, чем динамика изменения образовательных программ. И этот когнитивный разрыв приводит к печальному парадоксу: даже опытные руководители и …